子どもの学費も借金も…30代パパママが乗り切る家計再生術

30代で子育て中のパパママにとって、子どもの教育費を準備しながら住宅ローンなどの借金を返済するのは大きな挑戦です。実際、子ども一人を大学卒業まで育てるのに必要な教育費は、すべて公立でも約1,000万円、私立が多くなると2,000万円以上かかると言われています。 [36] 一方で住宅ローンや自分たちの奨学金返済も重くのしかかり、家計に不安を抱える方も多いでしょう。そこで本記事では、初心者のサラリーマン家庭でも教育費の貯蓄と借金返済を両立できる実践術を3つの視点から、専門用語を避けつつ丁寧に解説します。

- 学資保険: 教育資金を計画的に準備する方法と最新情報・注意点

- 奨学金: 知っておきたい種類と賢い利用法、返済のポイント

- 家計管理: アプリ活用による「見える化」と予算編成のコツ

成功事例も交えながら、家計再生の具体的なステップを一緒に見ていきましょう。

【STEP1】学資保険で教育資金を計画的に準備する

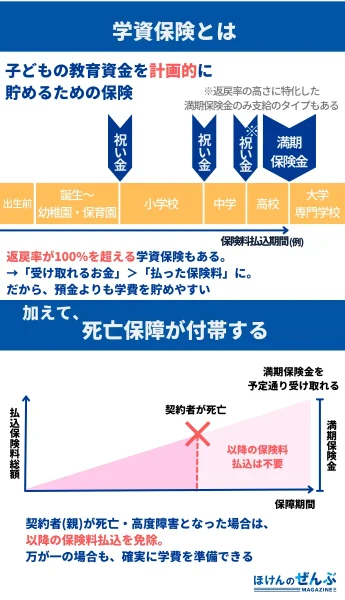

学資保険とは、子どもの教育資金を計画的に貯めるための貯蓄型保険です。 [5] 毎月決まった保険料を払い込み、大学入学などのタイミングでまとまったお金(満期保険金や祝い金)を受け取る仕組みが基本です。契約者である親に万一のことがあった場合、それ以降の保険料の支払いが免除される保障が付いているのが大きな特徴です。 [5, 10] まずは、学資保険のメリットとデメリットをしっかり理解しましょう。

学資保険のメリット

- 計画的に教育資金を貯められる: 毎月口座から自動的に引き落とされるため、「あると使ってしまう」という方でも着実に貯蓄できます。 [11] 満期まで基本的に引き出せないため、貯金が苦手な人でも教育資金を確保しやすいのが魅力です。 [10]

- 万一のときの保障がある: 契約者(親)が死亡したり、重度の障害を負ったりした場合、以降の保険料の支払いが免除される商品がほとんどです。 [5, 10] 保障がありながらも、予定通り満期金は受け取れるため、家族にとって大きな安心材料になります。

- 生命保険料控除で節税できる: 支払った保険料は生命保険料控除の対象となり、毎年の所得税や住民税の負担を軽減できます。 [2, 10] 貯蓄をしつつ、税金のメリットも受けられるのは嬉しいポイントです。

- 受け取りタイミングを選べる: 「大学入学時に一括で受け取る」「中学・高校・大学の入学時に分割で祝い金を受け取る」など、家庭の教育プランに合わせて受取時期を柔軟に設定できる商品が多いです。 [2]

学資保険のデメリット

- 元本割れのリスクがある: 契約の途中で解約すると、払い込んだ保険料の総額よりも少ない金額しか戻ってこない「元本割れ」のリスクが高いです。 [12] 無理のない保険料で、長期的に継続することが大前提となります。 [10]

- インフレに弱い: 受け取る金額は契約時に固定されるため、将来物価が上昇(インフレ)すると、お金の実質的な価値が目減りする可能性があります。 [12]

- リターンはそれほど高くない: 現在の学資保険の返戻率(払込総額に対する受取総額の割合)は100%~110%程度が一般的です。大きく増えるわけではなく、保障を重視した商品では元本割れするケースもあります。 [2]

これらの点を踏まえ、「貯金が苦手だから強制的に貯めたい」「万一の保障も備えたい」という家庭には学資保険が向いています。一方で、「もっと効率的に増やしたい」「急な出費に備えてお金は動かせた方がいい」という場合は、他の方法も検討すると良いでしょう。

最新の人気学資保険と加入のポイント

最近の人気商品としては、郵便局の「はじめのかんぽ」、明治安田生命の「つみたて学資」、ソニー生命の学資保険などが挙げられます。それぞれに特徴があるため、複数の商品の資料を請求し、比較検討することが重要です。

加入時のチェックポイント

- 無理のない保険料で早めに始める: 長期間払い続けるものなので、家計に負担のない額に設定しましょう。子どもが0歳の頃など、早く始めるほど月々の保険料は安くなります。 [5]

- 返戻率を比較する: 各社のシミュレーションを使い、同じ条件で返戻率を比較しましょう。一般的に、祝い金がない一括受取タイプの方が返戻率は高くなる傾向があります。

- 医療特約の付けすぎに注意: 入院保障などの特約を付けると、その分保険料が上がり返戻率が下がる原因になります。 [2] 学資保険は教育資金の準備に絞り、医療保障は別の保険で備える方が合理的な場合が多いです。

- 他の準備方法と組み合わせる: 学資保険だけに頼らず、児童手当の積立や新NISAでの資産運用など、複数の方法を組み合わせることで、リスクを分散しつつ効率的にお金を準備できます。 [11]

【STEP2】奨学金を賢く利用し、計画的に返済する

大学進学には多額の費用がかかるため、奨学金の利用を検討する家庭は少なくありません。奨学金は、学生の学びを支える重要な制度ですが、「借金」であるという側面も忘れてはいけません。 [6] ここでは、奨学金の種類と賢い使い方を解説します。

奨学金の種類と申請のポイント

奨学金は、大きく分けて返済不要の「給付型」と、卒業後に返済が必要な「貸与型」の2種類があります。 [17, 18] 日本で最も利用者が多い日本学生支援機構(JASSO)の奨学金では、貸与型に無利子の「第一種」と有利子の「第二種」があります。 [15, 16]

| 種類 | 返済の要否 | 利子の有無 | 主な特徴 |

|---|---|---|---|

| 給付型 | 不要 | – | 住民税非課税世帯などが対象。学力・家計基準が厳しいが、返済の必要がない。 [18] |

| 第一種奨学金(貸与) | 必要 | なし | 第二種より学力・家計基準が厳しい。利子がないため返済負担が軽い。 [15] |

| 第二種奨学金(貸与) | 必要 | あり(上限3%) | 第一種より基準が緩やかで、多くの学生が利用可能。在学中は無利子。 [15] |

申請のポイント

- 高校在学中に予約する: 多くの奨学金は、高校3年生の春〜夏頃に「予約採用」の申し込みが始まります。 [7] 早めに学校の先生に相談しましょう。

- 借りすぎない: 奨学金は将来の子ども自身の負担になります。安易に上限額まで借りるのではなく、本当に必要な金額を見極めることが重要です。

- シミュレーションを活用する: 日本学生支援機構のサイトには、返済額を試算できる「奨学金貸与・返還シミュレーション」があります。 [13, 14] 借入総額や利率から、卒業後の毎月の返済額や返済期間を確認し、負担感をイメージしておきましょう。 [6, 23]

- 返済が困難になったらすぐに相談: 病気や失業などで返済が難しくなった場合、返済を待ってもらったり、月々の返済額を減らしたりする救済制度があります。 [34] 延滞する前に必ずJASSOに相談しましょう。 [18]

【STEP3】家計簿アプリで家計を「見える化」し、無駄をなくす

教育費の準備と借金返済を両立させるには、日々の家計管理が不可欠です。そこでおすすめなのが、家計簿アプリの活用です。マネーフォワードMEやZaimといった人気のアプリは、銀行口座やクレジットカードと連携させることで、収入や支出を自動で記録してくれます。 [1, 3, 19]

家計簿アプリ活用のメリット

- 手間なくお金の流れを把握できる: レシートを撮影するだけで支出が入力できたり、キャッシュレス決済の利用履歴が自動で反映されたりするため、面倒な手入力の手間が大幅に省けます。 [3, 8]

- 支出をグラフで「見える化」できる: 「何にいくら使っているか」が円グラフなどで視覚的に表示されるため、無駄遣いの発見につながります。 [3]

- 夫婦で家計を共有できる: 夫婦で同じ家計簿データを共有できるアプリを使えば、お互いのお金の状況をリアルタイムで把握できます。 [1, 4] 「今月は食費が多いね」「通信費を見直そうか」といった会話のきっかけになり、協力して家計改善を進めやすくなります。 [27]

- 予算管理がしやすい: 費目ごとに予算を設定すると、残りの利用可能額がひと目でわかり、使いすぎを防ぐのに役立ちます。

まずは1ヶ月、家計簿アプリを使ってみることで、自分たちの家庭の「お金のクセ」が見えてきます。通信費や保険料といった固定費に無駄がないか、食費や娯楽費などの変動費は予算内に収まっているか、データをもとに見直すことで、無理なく支出を削減できます。

教育費と借金返済を両立する予算編成のコツ

最後に、具体的な家計のやりくり術をまとめます。重要なのは、ライフプラン全体を見据えて、お金の使い道の優先順位を決めることです。 [9, 37]

- 家族のライフプランを共有する: まずは夫婦で、子どもの進学プラン、住宅ローンの完済目標、自分たちの老後など、将来の計画について話し合いましょう。 [9, 32] これにより、いつまでに、いくら必要かという目標が明確になります。

- 教育費の貯蓄を「先取り」する: 給料が入ったら、まず決まった額を教育資金用の口座に移す「先取り貯蓄」を徹底しましょう。児童手当も使わずにそのまま貯蓄に回すのがおすすめです。生活費の残りのお金でやりくりする習慣をつけることで、着実に資金を貯めることができます。

- 優先順位を柔軟に見直す: 家計の状況はライフステージによって変化します。 [9] 例えば、住宅ローンの金利が低い間は繰り上げ返済を急がず、教育資金の積立や資産運用を優先する、という判断も有効です。 [21] 逆に、子どもの教育費の目処が立ったら、住宅ローンの繰り上げ返済に力を入れるなど、状況に応じて柔軟に計画を見直しましょう。 [40]

- 専門家の力を借りる: 自分たちだけでの計画が難しい場合は、ファイナンシャルプランナー(FP)に相談するのも一つの手です。 [9, 28] 客観的な視点で家計を診断してもらい、最適な資金計画を立てる手助けをしてもらえます。

ある共働きの30代夫婦は、家計を見直し、住宅ローンの繰り上げ返済は一旦ストップして、教育資金と老後資金の積立を優先する選択をしました。 [30] 結果として、無理な節約をすることなく、複数の目的のためにお金をバランス良く準備できたという成功事例もあります。 [24, 26]

おわりに

教育費と借金返済の両立は、決して簡単な道のりではありません。しかし、「計画」を立て、家計簿アプリなどで「見える化」し、夫婦で協力することで、必ず乗り越えることができます。 [31, 35] 学資保険や奨学金といった制度を正しく理解して上手に活用し、長期的な視点で家計を管理していきましょう。この記事が、皆さんの家計再生への第一歩となることを心から願っています。