【裏ワザ】債務整理後でも作れるカード決定版!ブラックでもOKな代替手段を徹底解説

任意整理や自己破産などの債務整理を行うと、信用情報に「事故情報」が登録され、いわゆる「ブラックリスト」の状態になります。この期間は一般的に5年〜7年続き、その間は新しくクレジットカードを作ったり、ローンを組んだりすることが非常に難しくなります。 [2, 5] キャッシュレス決済が主流の現代において、「もう現金で生活するしかないのか…」と不安に思う方も多いかもしれません。

しかし、諦めるのはまだ早いです。実は、債務整理後で信用情報に不安がある方でも、クレジットカードの代わりになる便利な決済手段が存在します。この記事では、専門用語をできるだけ使わずに、初心者の方にも分かりやすく、債務整理後に利用できるカードの種類やその活用術、注意点までを徹底的に解説します。

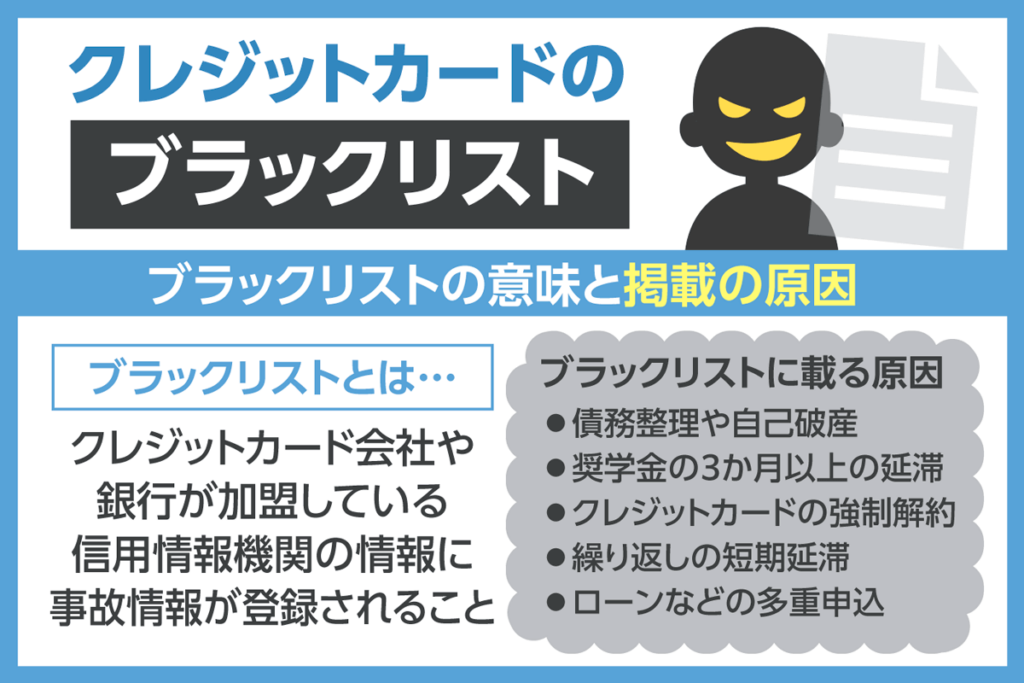

債務整理をするとクレジットカードが持てなくなる?「ブラックリスト」の仕組み

まず、なぜ債務整理をするとクレジットカードが使えなくなるのか、その仕組みを簡単に理解しておきましょう。

私たちがクレジットカードやローンを利用すると、その契約内容や支払い状況が「信用情報機関」という第三者機関に記録されます。 [5] カード会社や金融機関は、新しい申込みがあった際にこの信用情報を照会し、「この人にお金を貸しても大丈夫か」を判断します。

債務整理を行うと、この信用情報に「債務整理をしました」という情報(事故情報)が登録されます。 [1] これがいわゆる「ブラックリストに載る」という状態で、この情報がある限り、審査のある新しい契約はほぼ不可能になります。 [2] また、現在持っているカードも強制的に解約されることがほとんどです。 [2]

この事故情報が消えるまでの期間は、手続きの種類にもよりますが、一般的に5年〜7年とされています。 [2, 8] この期間をどう乗り切るかが、生活再建の鍵となります。

もう現金生活?諦めないで!3つの代替カードという選択肢

クレジットカードが使えない期間も、キャッシュレスの利便性を諦める必要はありません。 [36] 主に以下の3つの選択肢があります。

- デビットカード:銀行口座直結で即時引き落とし。審査なしで発行可能。 [13, 16]

- プリペイドカード:事前にチャージした分だけ使える前払い式カード。こちらも審査不要。 [29, 35]

- 家族カード:家族が持つクレジットカードの追加カード。 [29, 40]

これらのカードを上手に使い分ければ、債務整理後の生活でも不便を感じることはほとんどありません。 [10] むしろ、お金の使いすぎを防ぎ、健全な家計管理を身につける絶好の機会と捉えることもできます。 [29] それでは、それぞれのカードについて詳しく見ていきましょう。

【代替案①】即時引き落としで安心!デビットカード

デビットカードは、銀行のキャッシュカードに付帯している決済機能で、お店で使うと即座に銀行口座の残高から代金が引き落とされる仕組みのカードです。 [21] 見た目はクレジットカードとほとんど同じで、VisaやMastercard、JCBといった国際ブランドが付いていれば、世界中の加盟店で利用できます。 [24]

デビットカードのメリット(なぜブラックでもOK?)

最大のメリットは、クレジットカードと違って発行時に信用情報機関の審査が原則ないことです。 [16, 21] なぜなら、デビットカードは後払い(借金)ではなく、自分の口座にあるお金を使うだけなので、カード会社に貸し倒れのリスクがないからです。 [24] そのため、債務整理後でブラックリストに載っている状態でも、銀行口座を開設できれば問題なく作ることができます。 [13, 25]

- 使いすぎ防止:口座残高以上は使えないため、現金感覚で支出を管理できます。 [24]

- 発行しやすい:多くは15歳以上から作れ、収入に関する厳しい審査もありません。 [21]

- 利便性:クレジットカードが使えるお店のほとんどで利用可能です。

デビットカードの注意点

便利なデビットカードですが、いくつか注意点もあります。即時引き落としの特性上、高速道路料金や一部のガソリンスタンド、月額払いのサービス(サブスクリプション)などでは利用できない場合があります。 [21] また、分割払いやリボ払い、キャッシング機能はもちろんありません。 [16] 公共料金などの支払いは、口座振替に切り替えるなど、別の方法を準備しておくと安心です。

【代替案②】審査なしで即発行!プリペイドカード

プリペイドカードは、SuicaやPASMOのように、あらかじめ現金をチャージ(入金)し、その残高の範囲内で買い物ができるカードです。 [29] こちらも前払い式のため発行時の審査がなく、債務整理直後の方でも問題なく作ることができます。 [29, 35] 最近では、スマートフォンアプリと連携した便利なプリペイドカードが多数登場しています。

代表的なプリペイドカード

1. バンドルカード

スマホアプリから1分でVisaブランドのバーチャルカードを即時発行できるサービスです。 [9] 年齢制限や審査がなく、「誰でも作れる」と公言しているため、債務整理直後の方に人気があります。 [3] 実物のリアルカードを発行すれば、街のお店でも使えます。 [9] コンビニや銀行ATMなど、多様なチャージ方法に対応しています。 [9] 「ポチっとチャージ」という後払い機能もありますが、これは独自の審査があり手数料もかかるため、緊急時のみの利用に留めましょう。 [9, 38]

2. Kyash(キャッシュ)

こちらもアプリからすぐに発行できるVisaブランドのプリペイドカードです。 [32] 決済金額に応じて最大1%のポイント還元が受けられるのが特徴です。 [32] 家計簿アプリとの連携も可能で、支出管理をしたい方におすすめです。 [32] 「イマすぐ入金」という後払いサービスもありますが、こちらも計画的な利用が求められます。 [44]

3. 携帯キャリア系のプリペイドカード

ドコモ、au、ソフトバンクといった大手携帯キャリアも、審査不要のプリペイドカードを提供しています。

- dカード プリペイド:ドコモユーザー以外もdアカウントがあれば発行可能。 [4] 年会費・発行手数料無料で、MastercardとiDの加盟店で使えます。 [27] ローソンでの利用がお得で、dポイントも貯まります。 [4]

- au PAY プリペイドカード:auユーザー以外でも条件を満たせば発行可能。 [33] Mastercard加盟店で利用でき、決済ごとにPontaポイントが貯まります。 [33]

- ソフトバンクカード:ソフトバンク系の回線契約者向けのVisaプリペイドカードです。 [11] 携帯料金と一緒に支払う「ソフトバンクまとめて支払い」でチャージできるため、実質的に後払いが可能です。 [7]

これらのプリペイドカードは、審査を気にすることなく、ネットショッピングや普段の買い物をキャッシュレスで行うための強力な味方になります。 [35]

【一覧比較】あなたに合うのはどれ?目的別おすすめカード

ここまで紹介したカードの主な特徴を一覧表にまとめました。ご自身のライフスタイルに合ったカードを選びましょう。

| カード名 | 審査 | 国際ブランド | 主な特徴 | こんな人におすすめ |

|---|---|---|---|---|

| 銀行デビットカード | 不要 [16] | Visa/Master/JCB | 銀行口座から即時引き落とし。現金感覚で使える。 | 確実な支出管理をしたい人、すでにメインバンクがある人 |

| バンドルカード | 不要 [3] | Visa | アプリで即時発行。後払い機能「ポチっとチャージ」あり。 [9] | すぐにカード番号が必要な人、緊急時の備えが欲しい人 |

| Kyash | 不要 [32] | Visa | ポイント還元あり。家計簿アプリと連携可能。 [32] | ポイ活をしたい人、家計管理をしっかりしたい人 |

| dカード プリペイド | 不要 [4] | Mastercard, iD | dポイントが貯まる。ローソンで特にお得。 [4] | ドコモユーザー、dポイントを貯めている人 |

| au PAY プリペイドカード | 不要 [33] | Mastercard | Pontaポイントが貯まる。au PAY残高と連携。 [33] | auユーザー、Pontaポイントを貯めている人 |

| ソフトバンクカード | 不要 [11] | Visa | 携帯料金合算でチャージ(後払い)可能。 [7, 26] | ソフトバンク・ワイモバイル・LINEMOユーザー |

【活用術】こんな場面で使える!代替カード徹底活用ガイド

これらのカードを使えば、クレジットカードがない生活でもほとんどの場面に対応できます。

- ネットショッピング:Amazonや楽天市場など、主要なECサイトではVisaやMastercardブランドのデビット/プリペイドカードで問題なく決済できます。

- 実店舗での支払い:コンビニ、スーパー、飲食店など、クレジットカード対応店舗なら同様に使えます。iDやタッチ決済対応のカードなら、スマホをかざすだけでスピーディーに支払えます。 [32]

- 公共料金・固定費:プリペイドカードは残高不足のリスクから敬遠されがちです。 [29] 確実な銀行口座からの引き落とし(口座振替)に設定するのが最も安全です。

- ETCカードが必要な場合:高速道路をよく利用する方は、「ETCパーソナルカード」という選択肢があります。 [17] これは保証金(デポジット)を預けることで作れる審査不要のETCカードで、債務整理後でも発行可能です。 [6, 12]

【コラム】最後の手段?家族カードという選択肢

もしご家族(親や配偶者)に安定した収入があり、クレジットカードを持っている場合、「家族カード」を発行してもらうのも一つの方法です。 [29, 40] 家族カードの審査対象は本会員である家族のため、あなたの信用情報は影響しません。 [40] これにより、クレジットカードと同様のサービス(公共料金の支払いやサブスク登録など)が利用可能になります。ただし、利用代金は本会員に請求されるため、使った分のお金は必ず家族に渡すなど、信頼関係を損なわないよう細心の注意を払う必要があります。 [40] あくまで一時的な手段と考え、自立した生活再建を目指しましょう。

まとめ:ブラック期間を乗り越え、賢いキャッシュレス生活を

債務整理をすると、確かに一定期間はクレジットカードを持つことができません。 [5] しかし、本記事で紹介したように、デビットカードや多種多様なプリペイドカードを駆使すれば、キャッシュレス決済の利便性を享受することは十分に可能です。 [10, 30] むしろ、これらの前払い・即時払いのカードは、お金の使いすぎを防ぎ、計画的な支出管理を身につけるための良いトレーニングになります。 [29]

大切なのは、「ブラックリストに載ってしまった」と悲観するのではなく、今ある選択肢を賢く組み合わせて生活を再建していくことです。信用情報の事故記録は永久に残るものではなく、5年〜7年経てば消去されます。 [1, 8] その日を迎えるまで、これらの代替カードを活用して堅実な金銭感覚を養い、新たなスタートを切りましょう。