【2025年最新版】あなたの信用情報、大丈夫?CIC・JICCでの開示方法と報告書の見方を徹底解説

「住宅ローンやクレジットカードの審査に、なぜか通らない…」「もしかして、自分の信用情報に何か問題があるのでは?」と不安に感じたことはありませんか?

金融取引における「個人の成績表」ともいえる信用情報。これは、あなたがこれまでどのようにクレジットカードやローンを利用してきたかの記録であり、今後の金融取引に大きな影響を与えます。 自分の信用情報を正しく把握し、管理することは、現代社会を生きる上で非常に重要なスキルです。

この記事では、信用情報の基本から、代表的な信用情報機関である「CIC」と「JICC」での具体的な情報開示(取り寄せ)手順、そして最も重要な「開示報告書の見方」まで、初心者の方でも理解できるよう、専門用語を避けながら丁寧に解説します。この記事を読めば、ご自身の信用情報を確認し、将来のライフプランに活かすための第一歩を踏み出せるはずです。

そもそも「信用情報」とは?個人の”お金の成績表”

まずは、信用情報の基本について理解を深めましょう。難しく考える必要はありません。「お金に関するあなたの信頼度を記録したもの」とイメージしてください。

信用情報のキホン:何が記録されている?

信用情報とは、ローンやクレジットの契約に関する個人の取引事実を記録した情報のことです。 具体的には、以下のような情報が登録されています。

- 本人を識別するための情報:氏名、生年月日、住所、電話番号など

- 契約内容に関する情報:契約した会社名、契約の種類(クレジットカード、住宅ローンなど)、契約年月日、契約額、支払回数など

- 支払い状況に関する情報:毎月の支払状況、残高、完済日、延滞の有無など

- その他の情報:債務整理(任意整理、自己破産など)の事実など

これらの情報は、あなたが新たにローンを組んだり、クレジットカードを作ったりする際の審査で、金融機関が「この人にお金を貸しても大丈夫か」「きちんと返済してくれるか」を判断するための重要な材料となります。

「ブラックリスト」は存在しない?

よく「ブラックリストに載る」という言葉を耳にしますが、実は「ブラックリスト」という名前のリストは存在しません。一般的に「ブラックリスト状態」とは、信用情報に「異動」という情報が登録されることを指します。 これは、長期間の延滞や債務整理など、金融上のトラブルがあったことを示す記録です。この「異動」情報が登録されている期間は、新たな借り入れやクレジットカードの作成が極めて困難になります。

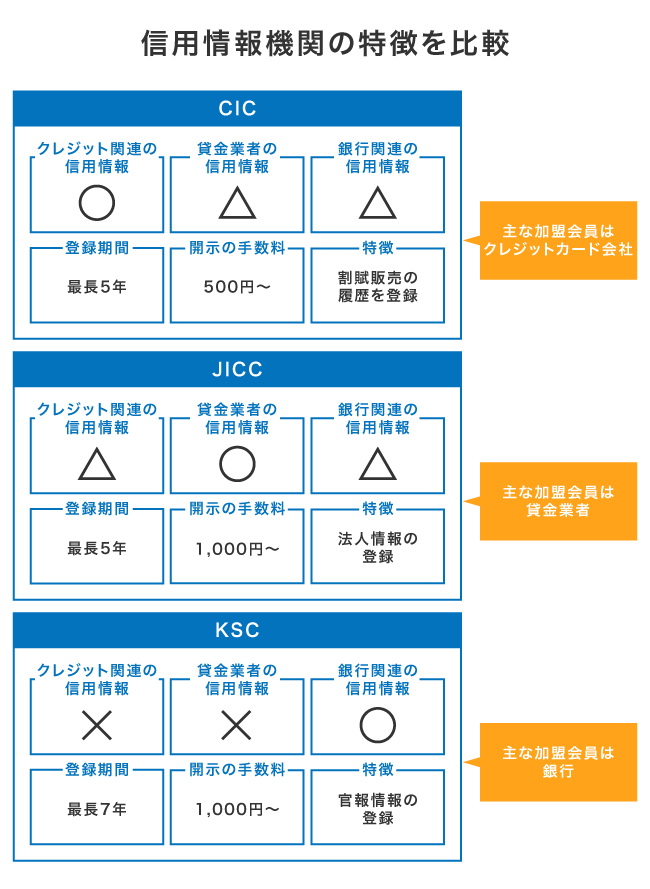

信用情報を管理する3つの機関「CIC」「JICC」「KSC」

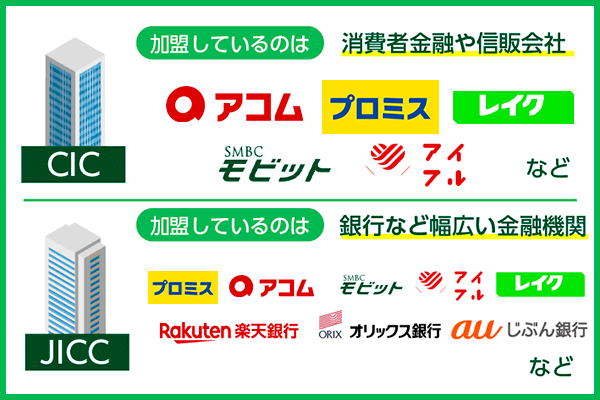

日本には、個人の信用情報を収集・管理している主要な機関が3つあります。それぞれ加盟している金融機関の業種に特徴があります。

| 信用情報機関 | 正式名称 | 主な加盟企業 |

|---|---|---|

| CIC | 株式会社シー・アイ・シー | クレジットカード会社、信販会社、消費者金融、携帯電話会社など |

| JICC | 株式会社日本信用情報機構 | 消費者金融、信販会社、クレジットカード会社など |

| KSC | 全国銀行個人信用情報センター | 銀行、信用金庫、信用組合、政府系金融機関など |

情報は共有されている!CRIN(クリン)

重要なのは、これら3つの信用情報機関が「CRIN(Credit Information Network)」というネットワークで連携し、延滞や債務整理といった重大な情報を相互に共有している点です。 これにより、例えばCICにしか加盟していないクレジットカード会社で延滞を起こした場合でも、その情報がJICCやKSCにも共有され、銀行や消費者金融での審査にも影響が及ぶ仕組みになっています。

【実践】信用情報を取り寄せる(開示する)方法

自分の信用情報を確認するには、各信用情報機関に「情報開示請求」を行う必要があります。クレジットカードや消費者金融の利用履歴が気になる方は、まず「CIC」と「JICC」の両方を開示してみるのがおすすめです。

CICでの開示手順

CICは、主にクレジットカードや信販会社の情報を網羅しています。

【重要】現在、CICではインターネット開示サービスが一時停止しています。

2025年4月に発生した第三者による不正アクセス事案を受け、セキュリティ強化のため、パソコンやスマートフォンからのインターネット開示は一時的に停止されています。 サービス再開は2025年10月9日を予定していると発表されています。 それまでは郵送でのみ開示請求が可能です。

郵送での開示手順

- 開示申込書の作成:CICの公式サイトから「信用情報開示申込書」をダウンロードして印刷し、必要事項を記入します。

- 手数料の準備:手数料分の「定額小為替証書」を郵便局で購入します。

- 本人確認書類の準備:運転免許証やマイナンバーカードなどのコピーを2種類用意します。

- 郵送:上記3点を同封し、CICの「郵送開示センター」へ送付します。

結果は、本人限定受取郵便で10日ほどで届きます。

JICCでの開示手順

JICCは、主に消費者金融の情報に強い機関です。 開示方法はスマホアプリと郵送があります。

スマートフォンアプリでの開示手順

専用アプリを使えば、数分から数時間で結果を確認できるため非常に便利です。

- 公式アプリのダウンロード:App StoreまたはGoogle Playから「JICC公式アプリ」をインストールします。

- 申し込みと本人確認:アプリの案内に従い、必要情報を入力します。本人確認は、マイナンバーカードの読み取りか、本人確認書類2点を撮影してアップロードする方法があります。

- 手数料の支払い:クレジットカード、コンビニ払い、ペイジーなどで手数料を支払います。

- 結果の確認:手続き完了後、アプリまたは指定のURLからPDFファイルで開示結果をダウンロードできます。

郵送での申し込みも可能ですが、手軽で早いアプリの利用がおすすめです。

【最重要】開示報告書の見方を徹底マスター!

さて、ここからが本番です。手元に届いた(またはダウンロードした)開示報告書を正しく読み解きましょう。ここでは、特に重要な項目に絞って解説します。

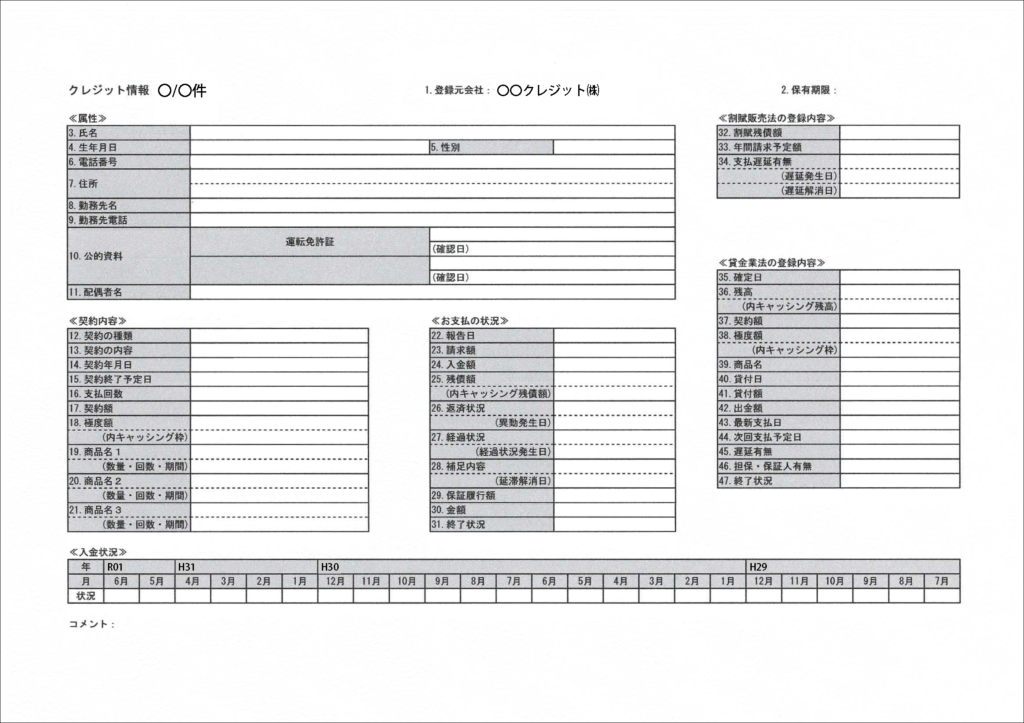

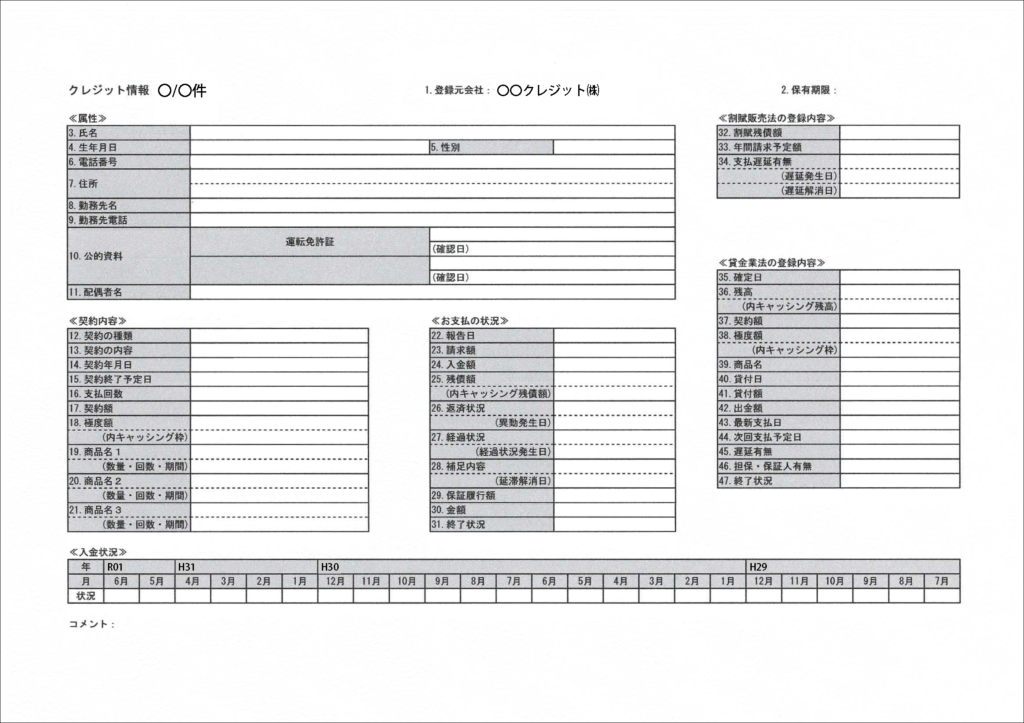

① クレジット情報

ここには、個別の契約内容が記載されています。「登録元会社」「契約の種類」「契約額」「残債額」などを確認し、身に覚えのない契約がないかチェックしましょう。

② 入金状況

過去24ヶ月間の支払い履歴が、記号で一覧表示されています。 この欄があなたのクレジットヒストリー(クレヒス)の核心部分です。

| 記号 | 意味 |

|---|---|

| $ | 請求どおりの入金があった(または請求額以上の入金があった) |

| P | 請求額の一部が入金された |

| A | お客様の都合で入金がなかった(未入金・延滞) |

| – (ハイフン) | 請求も入金もなかった(カードの利用がなかった月など) |

| 空欄 | CICが情報を収集していない |

理想的なのは、すべてが「$」マークで埋まっている状態です。ここに「A」や「P」のマークが並んでいると、延滞があったことを意味し、審査においてマイナスの評価を受ける可能性があります。

③ お支払の状況(異動情報)

この欄にある「26.返済状況」に「異動」という文字があれば、それが俗に言う「ブラックリスト状態」です。

「異動」と記録される主な原因は以下の通りです。

- 61日以上または3ヶ月以上の長期延滞

- 保証履行:本人が返済できず、保証会社が代わりに返済した

- 破産・民事再生:裁判所に自己破産などの申し立てがあった

この「異動」情報は、契約期間中および契約終了後5年間は消えません。 延滞を解消した日から5年ではない点に注意が必要です。

④ 終了状況 と 保有期限

契約が終了した理由が記載されています。「完了」であれば問題ありませんが、「本人以外弁済」(保証会社による代位弁済)や「法定免責」(自己破産による免責)などの記載は、ネガティブな情報となります。

また、「保有期限」には、その契約情報がいつまで登録されているかが記載されています。この日付を過ぎると、その情報は信用情報から削除されます。

もしも情報が間違っていたら?訂正手続きの方法

「完済したはずなのに、まだ契約中になっている」「身に覚えのない契約が載っている」など、万が一、信用情報に誤りを見つけた場合は、訂正を求めることができます。

- 情報を登録した金融機関へ連絡:まずは、情報の登録元であるクレジットカード会社やローン会社に直接連絡し、情報の訂正を依頼します。

- 信用情報機関へ申告:金融機関が対応してくれない、または連絡が取れない場合は、CICやJICCに直接、調査と訂正を申し立てることができます。

誤った情報が放置されていると、不利益を被る可能性があります。間違いに気づいたら、速やかに手続きを行いましょう。

まとめ:定期的な”信用情報の健康診断”でクリーンな未来を

信用情報は、あなたの金融生活における信頼の証です。住宅ローンや自動車ローン、子供の教育ローンなど、人生の大きなライフイベントには、良好な信用情報が不可欠です。

自分の信用情報が今どのような状態にあるのかを把握することは、家計管理や将来設計の第一歩です。年に一度、健康診断を受けるように、ご自身の信用情報を開示してチェックする習慣をつけてみてはいかがでしょうか。

この記事が、あなたのクリーンで健全な金融ライフの一助となれば幸いです。

“`

納品用HTML(citationタグ除去済み)

“`html

【2025年最新版】あなたの信用情報、大丈夫?CIC・JICCでの開示方法と報告書の見方を徹底解説

「住宅ローンやクレジットカードの審査に、なぜか通らない…」「もしかして、自分の信用情報に何か問題があるのでは?」と不安に感じたことはありませんか?

金融取引における「個人の成績表」ともいえる信用情報。これは、あなたがこれまでどのようにクレジットカードやローンを利用してきたかの記録であり、今後の金融取引に大きな影響を与えます。 自分の信用情報を正しく把握し、管理することは、現代社会を生きる上で非常に重要なスキルです。

この記事では、信用情報の基本から、代表的な信用情報機関である「CIC」と「JICC」での具体的な情報開示(取り寄せ)手順、そして最も重要な「開示報告書の見方」まで、初心者の方でも理解できるよう、専門用語を避けながら丁寧に解説します。この記事を読めば、ご自身の信用情報を確認し、将来のライフプランに活かすための第一歩を踏み出せるはずです。

そもそも「信用情報」とは?個人の”お金の成績表”

まずは、信用情報の基本について理解を深めましょう。難しく考える必要はありません。「お金に関するあなたの信頼度を記録したもの」とイメージしてください。

信用情報のキホン:何が記録されている?

信用情報とは、ローンやクレジットの契約に関する個人の取引事実を記録した情報のことです。 具体的には、以下のような情報が登録されています。

- 本人を識別するための情報:氏名、生年月日、住所、電話番号など

- 契約内容に関する情報:契約した会社名、契約の種類(クレジットカード、住宅ローンなど)、契約年月日、契約額、支払回数など

- 支払い状況に関する情報:毎月の支払状況、残高、完済日、延滞の有無など

- その他の情報:債務整理(任意整理、自己破産など)の事実など

これらの情報は、あなたが新たにローンを組んだり、クレジットカードを作ったりする際の審査で、金融機関が「この人にお金を貸しても大丈夫か」「きちんと返済してくれるか」を判断するための重要な材料となります。

「ブラックリスト」は存在しない?

よく「ブラックリストに載る」という言葉を耳にしますが、実は「ブラックリスト」という名前のリストは存在しません。一般的に「ブラックリスト状態」とは、信用情報に「異動」という情報が登録されることを指します。 これは、長期間の延滞や債務整理など、金融上のトラブルがあったことを示す記録です。この「異動」情報が登録されている期間は、新たな借り入れやクレジットカードの作成が極めて困難になります。

信用情報を管理する3つの機関「CIC」「JICC」「KSC」

日本には、個人の信用情報を収集・管理している主要な機関が3つあります。それぞれ加盟している金融機関の業種に特徴があります。

| 信用情報機関 | 正式名称 | 主な加盟企業 |

|---|---|---|

| CIC | 株式会社シー・アイ・シー | クレジットカード会社、信販会社、消費者金融、携帯電話会社など |

| JICC | 株式会社日本信用情報機構 | 消費者金融、信販会社、クレジットカード会社など |

| KSC | 全国銀行個人信用情報センター | 銀行、信用金庫、信用組合、政府系金融機関など |

情報は共有されている!CRIN(クリン)

重要なのは、これら3つの信用情報機関が「CRIN(Credit Information Network)」というネットワークで連携し、延滞や債務整理といった重大な情報を相互に共有している点です。 これにより、例えばCICにしか加盟していないクレジットカード会社で延滞を起こした場合でも、その情報がJICCやKSCにも共有され、銀行や消費者金融での審査にも影響が及ぶ仕組みになっています。

【実践】信用情報を取り寄せる(開示する)方法

自分の信用情報を確認するには、各信用情報機関に「情報開示請求」を行う必要があります。クレジットカードや消費者金融の利用履歴が気になる方は、まず「CIC」と「JICC」の両方を開示してみるのがおすすめです。

CICでの開示手順

CICは、主にクレジットカードや信販会社の情報を網羅しています。

【重要】現在、CICではインターネット開示サービスが一時停止しています。

2025年4月に発生した第三者による不正アクセス事案を受け、セキュリティ強化のため、パソコンやスマートフォンからのインターネット開示は一時的に停止されています。 サービス再開は2025年10月9日を予定していると発表されています。 それまでは郵送でのみ開示請求が可能です。

郵送での開示手順

- 開示申込書の作成:CICの公式サイトから「信用情報開示申込書」をダウンロードして印刷し、必要事項を記入します。

- 手数料の準備:手数料分の「定額小為替証書」を郵便局で購入します。

- 本人確認書類の準備:運転免許証やマイナンバーカードなどのコピーを2種類用意します。

- 郵送:上記3点を同封し、CICの「郵送開示センター」へ送付します。

結果は、本人限定受取郵便で10日ほどで届きます。

JICCでの開示手順

JICCは、主に消費者金融の情報に強い機関です。 開示方法はスマホアプリと郵送があります。

スマートフォンアプリでの開示手順

専用アプリを使えば、数分から数時間で結果を確認できるため非常に便利です。

- 公式アプリのダウンロード:App StoreまたはGoogle Playから「JICC公式アプリ」をインストールします。

- 申し込みと本人確認:アプリの案内に従い、必要情報を入力します。本人確認は、マイナンバーカードの読み取りか、本人確認書類2点を撮影してアップロードする方法があります。

- 手数料の支払い:クレジットカード、コンビニ払い、ペイジーなどで手数料を支払います。

- 結果の確認:手続き完了後、アプリまたは指定のURLからPDFファイルで開示結果をダウンロードできます。

郵送での申し込みも可能ですが、手軽で早いアプリの利用がおすすめです。

【最重要】開示報告書の見方を徹底マスター!

さて、ここからが本番です。手元に届いた(またはダウンロードした)開示報告書を正しく読み解きましょう。ここでは、特に重要な項目に絞って解説します。

① クレジット情報

ここには、個別の契約内容が記載されています。「登録元会社」「契約の種類」「契約額」「残債額」などを確認し、身に覚えのない契約がないかチェックしましょう。

② 入金状況

過去24ヶ月間の支払い履歴が、記号で一覧表示されています。 この欄があなたのクレジットヒストリー(クレヒス)の核心部分です。

| 記号 | 意味 |

|---|---|

| $ | 請求どおりの入金があった(または請求額以上の入金があった) |

| P | 請求額の一部が入金された |

| A | お客様の都合で入金がなかった(未入金・延滞) |

| – (ハイフン) | 請求も入金もなかった(カードの利用がなかった月など) |

| 空欄 | CICが情報を収集していない |

理想的なのは、すべてが「$」マークで埋まっている状態です。ここに「A」や「P」のマークが並んでいると、延滞があったことを意味し、審査においてマイナスの評価を受ける可能性があります。

③ お支払の状況(異動情報)

この欄にある「26.返済状況」に「異動」という文字があれば、それが俗に言う「ブラックリスト状態」です。

「異動」と記録される主な原因は以下の通りです。

- 61日以上または3ヶ月以上の長期延滞

- 保証履行:本人が返済できず、保証会社が代わりに返済した

- 破産・民事再生:裁判所に自己破産などの申し立てがあった

この「異動」情報は、契約期間中および契約終了後5年間は消えません。 延滞を解消した日から5年ではない点に注意が必要です。

④ 終了状況 と 保有期限

契約が終了した理由が記載されています。「完了」であれば問題ありませんが、「本人以外弁済」(保証会社による代位弁済)や「法定免責」(自己破産による免責)などの記載は、ネガティブな情報となります。

また、「保有期限」には、その契約情報がいつまで登録されているかが記載されています。この日付を過ぎると、その情報は信用情報から削除されます。

もしも情報が間違っていたら?訂正手続きの方法

「完済したはずなのに、まだ契約中になっている」「身に覚えのない契約が載っている」など、万が一、信用情報に誤りを見つけた場合は、訂正を求めることができます。

- 情報を登録した金融機関へ連絡:まずは、情報の登録元であるクレジットカード会社やローン会社に直接連絡し、情報の訂正を依頼します。

- 信用情報機関へ申告:金融機関が対応してくれない、または連絡が取れない場合は、CICやJICCに直接、調査と訂正を申し立てることができます。

誤った情報が放置されていると、不利益を被る可能性があります。間違いに気づいたら、速やかに手続きを行いましょう。

まとめ:定期的な”信用情報の健康診断”でクリーンな未来を

信用情報は、あなたの金融生活における信頼の証です。住宅ローンや自動車ローン、子供の教育ローンなど、人生の大きなライフイベントには、良好な信用情報が不可欠です。

自分の信用情報が今どのような状態にあるのかを把握することは、家計管理や将来設計の第一歩です。年に一度、健康診断を受けるように、ご自身の信用情報を開示してチェックする習慣をつけてみてはいかがでしょうか。

この記事が、あなたのクリーンで健全な金融ライフの一助となれば幸いです。