【初心者向け】住宅ローンの繰り上げ返済で45万円節約!年2回のボーナス集中返済プランを徹底解説

マイホームの購入は大きな喜びですが、同時に「住宅ローン」という長期的な返済が始まります。「毎月の返済を少しでも楽にしたい」「定年までには完済したい」と考える方も多いのではないでしょうか。実は、普段の返済に加えて「繰り上げ返済」をうまく活用することで、将来の負担を大きく減らすことが可能です。特に、会社員の方にとって身近な「ボーナス」を使った年2回の集中返済プランは、効果的な方法の一つです。

この記事では、住宅ローンの繰り上げ返済について、初心者の方にも分かりやすく、専門用語をかみ砕きながら解説します。具体的に「どれくらいお得になるのか?」というシミュレーションから、知っておくべき注意点、そしてご自身のライフプランに合わせた賢い活用法まで、この記事を読めば全てがわかります。最後まで読めば、あなたも将来の家計が楽になる第一歩を踏み出せるはずです。

そもそも住宅ローンの「繰り上げ返済」とは?

繰り上げ返済とは、毎月の決まった返済(約定返済)とは別に、まとまった資金を使って住宅ローンの一部または全部を前倒しで返済することです。 [2] この繰り上げ返済で支払ったお金は、すべて「元金(がんきん)」の返済に充てられます。 [12]

ここで少し用語解説です。

- 元金(がんきん):住宅ローンで借りたお金そのものの金額です。

- 利息(りそく):元金に対してかかる、金融機関に支払うレンタル料のようなものです。

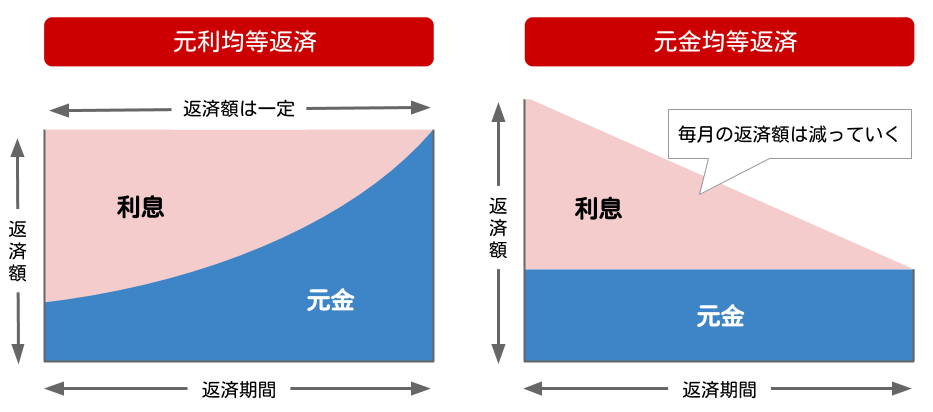

毎月の返済額には「元金の返済分」と「利息の支払分」が含まれていますが、繰り上げ返済は元金を直接減らすことができるため、その元金にかかるはずだった将来の利息を支払わなくて済む、という大きなメリットがあります。 [7] これを「利息軽減効果」と呼びます。

繰り上げ返済の2つのタイプ:「期間短縮型」と「返済額軽減型」

一部繰り上げ返済には、効果の現れ方が異なる2つのタイプがあります。ご自身の目的に合わせて選ぶことが重要です。 [5]

| タイプ | 特徴 | メリット | デメリット | こんな人におすすめ |

|---|---|---|---|---|

| 期間短縮型 | 毎月の返済額は変えずに、返済期間を短くする方法です。 [6] | ・総返済額を大きく減らせる(利息軽減効果が高い) [1] ・早くローンを完済できる [8] |

・毎月の返済額は変わらないため、日々の家計負担は軽くならない [13] | ・とにかく総支払額を減らしたい人 ・定年前に完済したいなど、早くローンから解放されたい人 [12] |

| 返済額軽減型 | 返済期間は変えずに、毎月の返済額を減らす方法です。 [6] | ・毎月の支出が減るため、家計にゆとりが生まれる [8] ・教育費の増加など将来の支出増に備えやすい |

・期間短縮型に比べて、利息の軽減効果は小さい [1] | ・日々の家計の負担を軽くしたい人 ・子供の進学などで将来の支出増が見込まれる人 [8] |

一般的に、利息を減らす効果が大きいのは「期間短縮型」です。 [1] しかし、どちらが絶対的に良いというわけではなく、ご自身のライフプランや家計の状況によって最適な選択は異なります。 [1]

年2回のボーナス“集中返済”プランで45万円減らせるって本当?

まとまった資金ができやすいボーナスの時期は、繰り上げ返済の絶好のタイミングです。では、実際にボーナスを使って繰り上げ返済をすると、どれくらいの効果があるのでしょうか。調査結果にある「45万円減」という数字を基に、シミュレーションしてみましょう。

【シミュレーション】100万円の繰り上げ返済で利息はいくら減る?

以下の条件で、返済開始5年後に100万円を繰り上げ返済した場合の効果を見てみます。

- 借入額:3,000万円

- 返済期間:35年

- 金利:年1.5%(元利均等返済・全期間固定)

- ボーナス返済:なし

| 繰り上げ返済のタイプ | 利息軽減額 | 返済期間の変化 | 毎月の返済額の変化 |

|---|---|---|---|

| 期間短縮型 | 約 67.8万円 | 約2年5ヶ月短縮 | 変わらない (月々91,855円のまま) |

| 返済額軽減型 | 約 45.3万円 | 変わらない (残り30年のまま) | 月々91,855円 → 約88,500円に減少 |

※上記はシミュレーション上の概算値であり、実際の契約内容や金融機関によって異なります。

このシミュレーションからわかるように、「返済額軽減型」を選んだ場合に約45万円の利息が軽減されることが分かります。これが「45万円減」の根拠です。もし「期間短縮型」を選べば、利息の軽減効果はさらに大きくなり、約68万円もお得になります。たった1回の繰り上げ返済でこれだけの差が生まれるのですから、ボーナスごとに計画的に実行すれば、その効果は絶大です。

繰り上げ返済の前に!知っておきたい注意点とリスク対策

大きなメリットがある繰り上げ返済ですが、実行する前にはいくつか注意すべき点があります。計画を立てずに進めると、かえって家計を圧迫してしまう可能性もあるため、以下の点を必ず確認しましょう。

1. 手元の資金(生活防衛資金)は十分か?

最大の注意点は、手元の現金を減らしすぎないことです。 [7] 病気やケガ、会社の業績悪化による収入減など、予期せぬ事態に備えるための「生活防衛資金」(一般的に生活費の3ヶ月~1年分が目安)は、必ず確保しておきましょう。 [28] ボーナスが出たからと全額を繰り上げ返済に充ててしまい、いざという時にお金が足りなくなって、住宅ローンより金利の高いカードローンなどに手を出すことになっては本末転倒です。 [8]

2. 住宅ローン控除への影響は?

住宅ローン控除(住宅借入金等特別控除)は、年末時点のローン残高の0.7%が所得税などから最大13年間控除される制度です。繰り上げ返済をするとローン残高が減るため、控除額も減少します。 [9] 特に、現在の住宅ローン金利が非常に低い場合(例:0.5%など)、控除で戻ってくる税金の額が、繰り上げ返済で節約できる利息額を上回ることがあります。 [21] この期間中は、あえて繰り上げ返済をせずに手元資金を温存し、資産運用に回すという選択肢も有効です。 [29] また、「期間短縮型」の繰り上げ返済によって返済期間が10年未満になると、住宅ローン控除そのものが受けられなくなるので注意が必要です。 [9]

3. 教育費や老後資金など、他のライフイベントとのバランスは?

人生には住宅購入以外にも、子供の教育費、車の購入、老後資金の準備など、大きなお金が必要になる場面がいくつもあります。住宅ローンの返済を急ぐあまり、これらの資金準備がおろそかにならないよう、長期的な視点でライフプランを立てることが重要です。 [22] 特に、iDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)といった税制優遇のある制度を活用した資産形成も、繰り上げ返済と並行して検討する価値があります。 [24, 25]

【繰り上げ返済と資産運用の優先順位】

一般的に、住宅ローンの金利よりも高い利回りで資産運用できる見込みがあるなら、運用を優先した方が効率的に資産を増やせる可能性があります。 [25] 例えば、住宅ローン金利が年1%で、資産運用で年3%のリターンが期待できるなら、繰り上げ返済をせずにその資金を運用に回した方が得、という考え方です。

4. 手数料はかかるのか?

繰り上げ返済には手数料がかかる場合があります。 [7] 多くのネット銀行では無料のことが多いですが、窓口での手続きだと数万円の手数料が必要な金融機関もあります。 [3, 4, 15] 少額の繰り上げ返済を頻繁に行うと、せっかくの利息軽減効果が手数料で相殺されてしまう可能性もあるため、事前に確認しておきましょう。

繰り上げ返済を成功させるための具体的な4ステップ

では、実際に繰り上げ返済を成功させるためには、どのように進めれば良いのでしょうか。以下の4つのステップに沿って計画的に進めましょう。

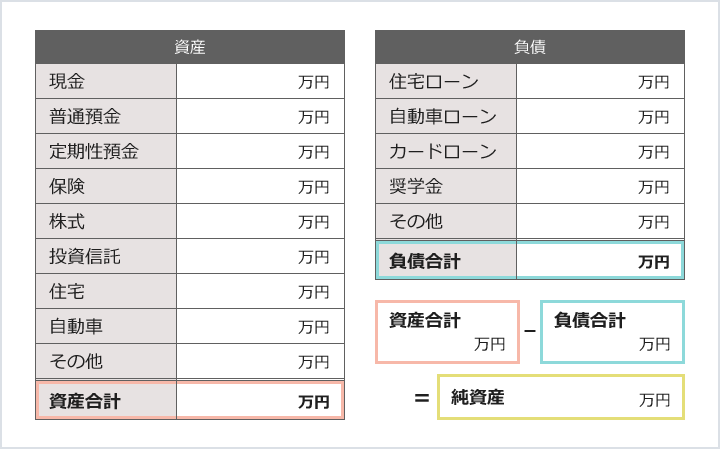

- 家計の現状を把握する

まずは家計簿アプリなどを活用して、毎月の収入と支出を正確に把握しましょう。「毎月いくらまでなら貯蓄に回せるのか」「ボーナスからいくら返済に充てられるか」という現状分析が第一歩です。 - ライフプランと資金計画を立てる

次に、将来のライフイベント(子供の進学、車の買い替え、定年など)を時系列で書き出し、それぞれにいくら必要かを見積もります。その上で、住宅ローンの返済計画を考えましょう。 - 金融機関のシミュレーターで試算する

ほとんどの金融機関のウェブサイトには、無料で使える返済シミュレーターが用意されています。 [16, 17, 18] 「100万円繰り上げ返済したらどうなるか」「300万円ならどうか」など、様々なパターンで試算し、利息軽減効果を具体的に確認してみましょう。 - 金融機関に相談・手続き

計画が固まったら、取引のある金融機関に相談し、具体的な手続き方法や手数料を確認します。 [11] 最近ではインターネットバンキングで簡単に手続きが完了する場合も多いです。 [15]

まとめ:計画的な繰り上げ返済で賢く将来の負担を減らそう

最後に、この記事の要点をまとめます。

- 繰り上げ返済は元金を直接減らすため、将来の利息を大きく節約できる。

- 「期間短縮型」は総返済額を大きく減らし、「返済額軽減型」は毎月の負担を軽くする。

- ボーナスを使った集中返済は非常に効果的。シミュレーションでは100万円の返済で数十万円の利息が軽減されるケースも。

- 実行前には「生活防衛資金の確保」「住宅ローン控除への影響」「他のライフイベントとのバランス」を必ず確認する。

- 低金利の今は、繰り上げ返済をせず資産運用(NISAやiDeCo)を優先する選択肢も有力。

住宅ローンの繰り上げ返済は、やみくもに行うのではなく、ご自身の家計状況やライフプランに合わせて計画的に行うことが成功のカギです。 [9] まずは、お借入中の金融機関のウェブサイトで、ご自身のローンがどう変わるのかシミュレーションしてみることから始めてみてはいかがでしょうか。賢く制度を活用し、ゆとりのある未来の家計を目指しましょう。